指数抢跑交易 :股票将被纳入指数成份时会发生什么?

Author: 扫地僧, Created: 2017-02-05 10:13:07, Updated: 2017-02-05 10:13:23指数抢跑交易 :股票将被纳入指数成份时会发生什么?

“指数抢跑交易”策略很简单,就是在股票被纳入指数成份之前抢跑买入,由于被动管理的指数基金将会在股票被正式纳入指数后买入以复制指数,从而推动股价上升(如果是被剔出的话则会下跌)。

彭博社此前有一篇关于该做法的文章“The Hugely Profitable, Wholly Legal Way to Game the Stock Market”,把指数抢跑交易描述为像捡钱一样容易。到底是否有效?

-

该策略是如何工作的

策略背后的原理叫“订单预期”,就是交易员通过正确预测其它交易员未来的下单行为及其对价格的影响,从而抢先行动获益。

越来越多的钱流向被动管理基金(又称指数型基金),被动管理基金的作用是跟踪复制目标指数。事实上,自2006年以来的每一年,指数基金都在从主动管理基金手中不断抢夺市场份额。投资者为被动管理基金低廉的收费和良好的绝对回报所吸引。所有的迹象都表明,这种趋势将会延续下去。

而被动管理基金致力于尽量减少跟踪误差,也就是指数基金回报与标的指数收益率之间的偏差。这要求被动管理基金能对指数成份股的变化迅速做出买入增加的成份股或卖出剔出的成份股等反应。

通常宣布调整指数成份股会提前一至五天(在A股市场,上证50是一年调整两次,通常提前几天公告调整方案),这会对基金经理造成一个问题:为了跟踪误差的最小化,基金经理应该在股票刚被纳入指数时立即购买它。通常证券会在收市后被纳入指数,所以这意味着基金经理应该在收盘时买入(而不是盘中)。

(注:A股指数,以沪深300为例,一般是一年调整两次,提前两周左右公告。成份股调整,在生效日前一个交易日收盘后纳入或剔出)

但如果每个人都知道所有的被动管理基金都被迫在某个预计的时间下单购买,那么就能通过提前购买该股票获得套利交易机会。这会增加基金购买时的价格影响,致使交易成本上升。被动管理基金也处于进退两难之境,因为它们需要同时保证跟踪误差和交易成本的最小化。

-

数据表明了什么?

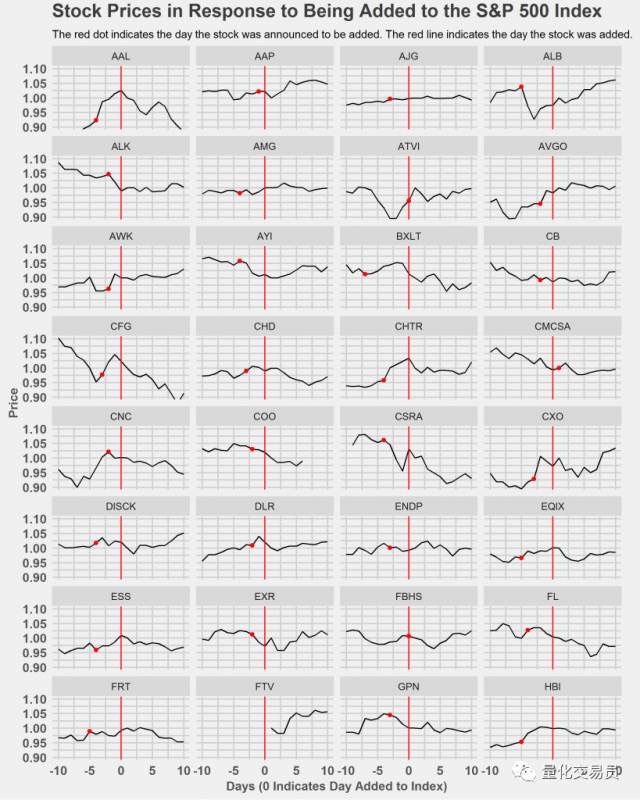

为了分析,这里选取了2014年至今年正式宣布纳入标准普尔500指数的所有股票。标准普尔是被最多的指数基金跟踪的指数。所以如果一只股票被纳入标准普尔500指数,被动管理基金的行为将会对其股价有很大冲击。

2014年至今,共有61只新纳入标准普尔500指数的股票。下面是我绘制的股价反应图表。红线代表的是day0,也就是股票纳入指数的前一个交易日(即当日交易时间收盘后纳入),股票在当天交易结束时纳入标准普尔500指数,并在后一天开始交易。

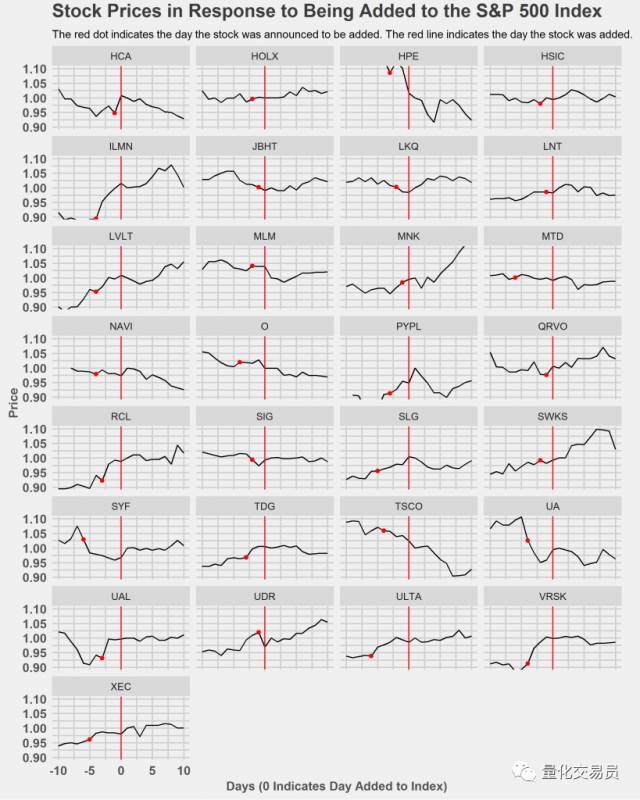

下面是第二组股票(为了看起来更加直观,把股票反应图表分成了两组展示)

以上是 61 只股票大体情况。平均来看,股价在被纳入指数后按预期上涨,但正式纳入后开始下跌。这一结果符合前面的预期,尽管在过去(相比近年来)这一价格影响看起来更为明显。

-

为什么该策略至今仍有收益?

所以前人对此现象早已有充分的研究。 尽管该策略众所周知,为什么套利交易机会仍然存在?

第一,数据显示股票被纳入指数的影响已不如从前,回溯数据可知,过去股票纳入指数,第-10日到第0日的超额收益可达7%,而按照我的分析,近年来只有仅仅1%。

第二,基金经理们已经深知指数抢跑交易行为,并且已经做出相应改变来补偿。例如一些基金经理会在股票纳入指数之前和之后的一段时间内慢慢买货,用较高的跟踪误差换取较低的交易成本。

尽管如此,根据成交量和盘中价格数据来看,仍有大量的基金经理在股票纳入指数当日的收盘前几分钟内买入。他们的理念是完全复制指数、降低跟踪误差,提供指数回报,而不管高昂的交易成本。对某些即将被纳入的成份股来说,在这一天的成交量可超过平均水平的50倍,并且有如此之多的被动基金需要在几分钟之内买入多达该股票总股本10%的数量。

由于基金经理需要在残酷的几分钟内、以合理的价格完成这一买入动作,他们有时需要和“知情交易员”合作。“知情交易员”事先囤积了大量股票,然后通过在那几分钟向基金经理们提供流动性来获利。

第三,宣布纳入指数后立即买入很难获益。股票被纳入标准普尔500指数会在闭市后宣布,在盘后交易中股价将以立即急剧上涨作为对可能纳入指数的回应。除非你专注使用低延迟交易通道抢跑,否则很难获益,因为这一立即的涨幅已经体现了大部分股票纳入指数的预期上涨。

-

实施该策略的建议

鉴于我们很难在第-10日到第0日获利,我的建议是在第0日收盘时做空股票。此时,基金经理们全都抢在股票纳入指数前完成了买入,此刻也对股价冲击最剧烈的时候。

一旦这种人为的抢购行为消失,统计数据显示,一直到第+4天,期间股价会平均下跌约0.8%。所以我建议在第4日停止做空。

实际上的数据表明,在第+1日做空且第4日平仓会获得更高的收益,但是在第0日收盘时做空是这一策略得以实现的基础理论和原则。

历史上,平均每年有20次左右这样抢跑指数的机会,也就是说,年化收益率约为17%(不加杠杆)。如果这一策略被证明可以重复应用在多个指数上,也是一种获益不菲的交易策略。

-

一种替代方法

- 建立机器学习模型来预测哪些股票将被纳入标准普尔500指数。

- 购买30只左右可能性较大的股票,同时做空同等数量的标准普尔500成份股来获得市场中性,然后在股票纳入指数前卖出股票。

转载自 量化交易员

- CTP商品期货多品种海龟交易策略 (注释版)

- 商品期货量化交易类库 (注释版)

- 多品种商品期货对冲网格交易策略分析与实现

- 求助,同一算法两次回测结果不一样?

- 求助,如何获取一天的收盘价,用于计算历史波动率?

- 如何看待股市T+1和期指T+0的不对等问题

- 商品期货常见问题汇总

- 商品期货 基础知识(三)

- 商品期货 基础 汇总(二)

- 商品期货套利 - 多品种网格对冲模型(注释版)

- 商品期货分析的利器——远期曲线ABC(Arbitrage、Backwardation、Contango)

- 美股做市商摇摆算法(The Shake algorithm)

- 网站首页的Q群已经满员了 新手没法加 Z神再创建一个啊

- 交易撮合机制浅析

- 单一商品多策略 与「多商品」的抉择

- 2.10.1 CTP 商品期货 中 API 函数 SetContractType 函数返回的对象各属性含义

- 如何回测?新手求助

- 回测的数据是很假的数据吗?

- 商品期货的跨期套利有哪些思路?

- 什么是CTA策略?