设计伪高频策略以及使用实盘级别回测来研究伪高频策略

Author: 雨幕, Created: 2022-04-22 17:55:06, Updated: 2023-11-20 20:39:25

设计伪高频策略以及使用实盘级别回测来研究伪高频策略

在FMZ上回测系统分为「模拟级别回测」、「实盘级别回测」。一般来说对于趋势策略使用模拟级别回测比较合适,数据量小,回测速度快。对于伪高频策略(真正的高频是毫秒级别的)使用实盘级别回测则比较合适。在FMZ上研究学习非常方便的一点就是有开箱即用的工具,不用自己费时费力去开发了。接下来我们就一起来探讨设计伪高频策略,以及使用实盘级别回测研究伪高频策略。

我们挑选一种最简单的高频策略思路来设计。注意,本篇文章目的不是设计一个行之有效的策略。有效的高频策略确实太难以发掘,小编我在这方面的功底还十分不足。仅仅只能边学习边写下心得,希望和大家能一同进步,掌握更多学习、研究方法。言归正传,我们使用高频做市的策略思路来设计策略。策略原理就很简单,在盘口买单、卖单列表中挂单提供流动性做市,不对价格做任何预测。这样的风险在于市场单边运行时,手上会有亏损的单边头寸。有些研究思路会结合机器学习去对行情做预判,参考预判调整做市方向和一些参数,或者停止做市,规避单边市场对做市策略的伤害。当然小编我还没有研究到机器学习等这些高阶技术。所以只能用一些简单的设计来处理不利的单边头寸。

策略设计

策略源码:

/*backtest

start: 2022-03-21 09:00:00

end: 2022-03-26 09:28:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

mode: 1

*/

var interval = 300

var symbol = "rb2205"

var priceTick = 1

var deviation = 10

var maxCoverDeviation = 15

var profit = 5

function cancelOrders(symbol, offset) {

var orders = null

while (1) {

orders = _C(exchange.GetOrders)

if (orders.length == 0) {

break

}

for (var i = 0 ; i < orders.length ; i++) {

if ((orders[i].ContractType == symbol && orders[i].Offset == offset) || typeof(offset) == "undefined" ) {

exchange.CancelOrder(orders[i].Id, orders[i])

Sleep(interval)

}

}

Sleep(interval)

}

return orders

}

function trade(distance, price, amount) {

var tradeFunc = null

if (distance == "buy") {

tradeFunc = exchange.Buy

} else if (distance == "sell") {

tradeFunc = exchange.Sell

} else if (distance == "closebuy" || distance == "closebuy_today") {

tradeFunc = exchange.Sell

} else {

tradeFunc = exchange.Buy

}

exchange.SetDirection(distance)

return tradeFunc(price, amount)

}

function getOrderBySymbol(symbol, orders) {

var ret = []

_.each(orders, function(order) {

if (order.ContractType == symbol) {

ret.push(order)

}

})

return ret

}

function hasOrder(orders, type, offset) {

var ret = false

_.each(orders, function(order) {

if (order.Offset == offset && order.Type == type) {

ret = order

}

})

return ret

}

var p = $.NewPositionManager()

function main() {

while (true) {

if (exchange.IO("status")) {

LogStatus("已经连接", _D())

exchange.SetContractType(symbol)

var t = exchange.GetTicker()

var r = exchange.GetRecords()

var orders = getOrderBySymbol(symbol, _C(exchange.GetOrders))

var positions = _C(exchange.GetPosition)

var pos = [p.GetPosition(symbol, PD_LONG, positions), p.GetPosition(symbol, PD_SHORT, positions)]

if (orders.length == 0 && (!pos[0] && !pos[1])) {

// 当前没有挂单,没有持仓,基于盘口挂单

trade("buy", t.Buy - priceTick * deviation, 1)

trade("sell", t.Sell + priceTick * deviation, 1)

} else if (pos[0] || pos[1]) {

// 只要有持仓

if ((pos[1] && hasOrder(orders, ORDER_TYPE_BUY, ORDER_OFFSET_OPEN)) || (pos[0] && hasOrder(orders, ORDER_TYPE_SELL, ORDER_OFFSET_OPEN))) {

cancelOrders(symbol, ORDER_OFFSET_OPEN)

}

var longCoverOrder = hasOrder(orders, ORDER_TYPE_SELL, ORDER_OFFSET_CLOSE)

var shortCoverOrder = hasOrder(orders, ORDER_TYPE_BUY, ORDER_OFFSET_CLOSE)

if (pos[0] && !longCoverOrder) {

// 有多头持仓

trade("closebuy", t.Sell + priceTick * profit, pos[0].Amount)

}

if (pos[1] && !shortCoverOrder) {

// 有空头持仓

trade("closesell", t.Buy - priceTick * profit, pos[1].Amount)

}

// 重新平仓条件

if (pos[0] && longCoverOrder && longCoverOrder.Price - t.Sell > priceTick * maxCoverDeviation) {

cancelOrders(symbol)

}

if (pos[1] && shortCoverOrder && t.Buy - shortCoverOrder.Price > priceTick * maxCoverDeviation) {

cancelOrders(symbol)

}

}

} else {

LogStatus("未连接", _D())

}

Sleep(interval)

}

}

由于是研究策略,参数我都硬编码在策略代码中了:

var symbol = "rb2205" // 要做的合约代码,rb就是螺纹钢

var priceTick = 1 // 价格一跳,螺纹钢价格是1元一跳

var deviation = 10 // 挂单时距离盘口的价格跳数

var maxCoverDeviation = 15 // 平仓单距离盘口跳数的最大跳数

var profit = 5 // 平仓单挂单时距离盘口跳数

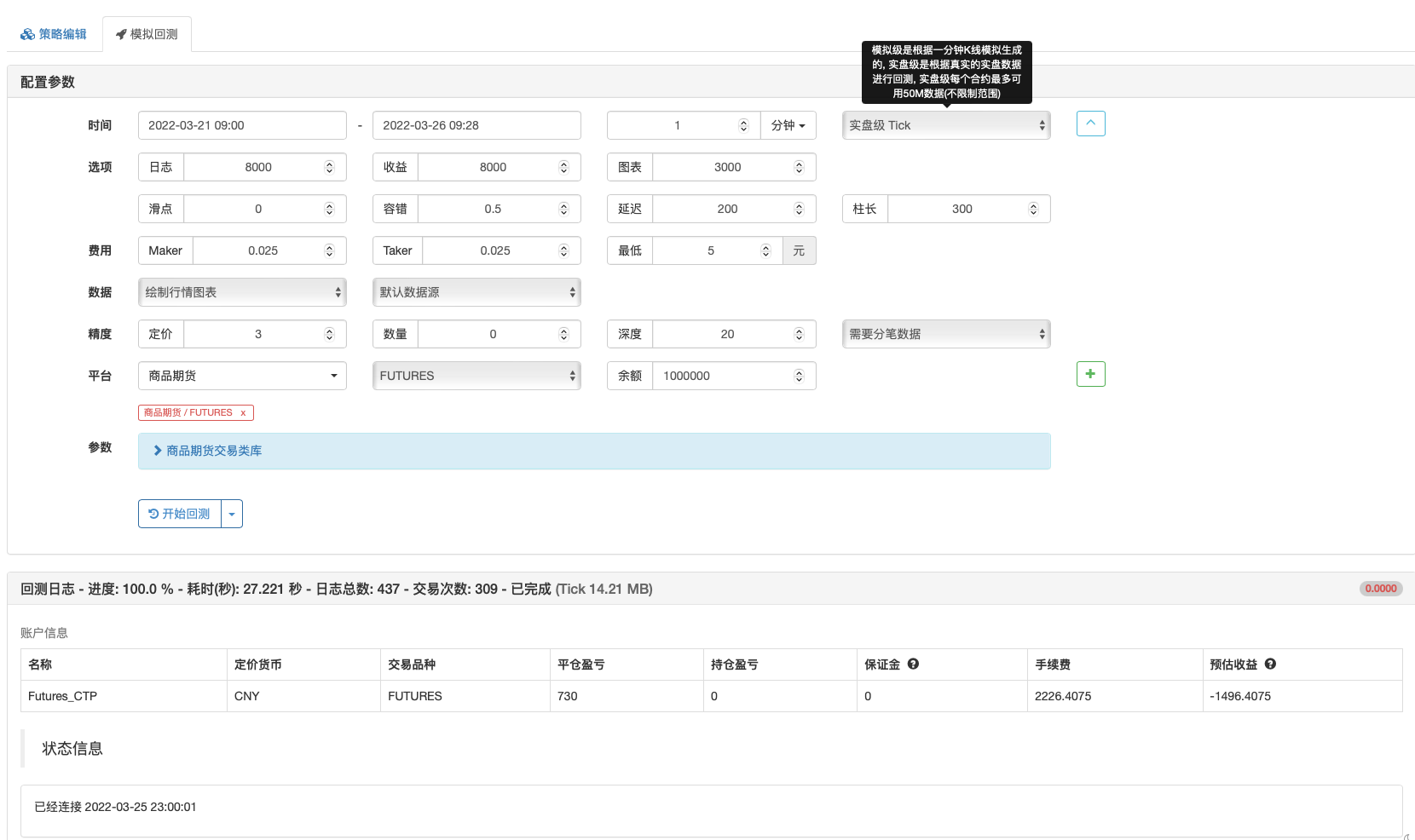

使用实盘级别回测,回测时间范围随便选定了一周的时间,可能在别的单边行情比较剧烈的时间段回测结果更惨。所以,策略回测结果是没有悬念的惨!但是从回测结果数据中可以看到平仓盈亏是正数,亏损都在手续费上。果然高频策略最大的敌人还是手续费呀!

所以问题来了,如何能优化让盈利足够覆盖手续费呢?这个是个十分诱惑但又困难的问题。不过上面的亏钱策略代码倒是一个比较适合分析、研究的模型。希望各位在量化交易的道路上披荆斩棘,找到属于自己的量化密码。

更多内容

- 牛刀小试:用Pine语言画出顶背离和底背离指标观察系统

- 一年只做四手的量化交易策略,年化140%,你喜欢吗?

- 期货市场血亏3300元,怒花半小时写出21行年化100%的玻璃期货策略

- 商品期货量化交易必学的知识--基于tick数据推算逐笔交易历史

- 当FMZ遇到ChatGPT,记一次使用AI来辅助学习量化交易的尝试

- 商品期货跨品种套利模型

- 教你使用python实现一个止盈止损类库

- 交易中跟踪止盈止损的设计

- 使用KLineChart函数让策略画图设计更加简单

- 简单的贝叶斯定理理解与商品期货应用实践讨论

- 满墙的显示器太浪费!80行代码的实盘帮你搞定

- 什么是美股盘前盘后交易?带您了解如何获取盘前盘后价格数据

- 股票多品种平衡策略设计教学

- 股票多品种海龟交易策略设计范例

- FMZ上使用富途证券SDK选股范例与讲解

- 在FMZ.CN获取股票市场股票代码集合的实践

- 商品期货资金管理策略(教学)

- FMZ上玩转麦语言你所需要知道的事情--麦语言交易类库参数篇

- FMZ上玩转麦语言你所需要知道的事情--界面图表篇

- 商品期货等差网格策略